住宅ローンの返済額、できれば少しでも抑えたいですよね。低金利の住宅ローンさえ選んでおけば安心かというと、それは間違いです。住宅ローンの返済額を左右するのは、金利だけではありません。実は、返済方法(元利均等返済・元金均等返済)と返済期間でも大きく返済額が変わります。

「少しでも住宅ローンの返済額を抑えたい」という方は、当記事をご一読ください。

言葉が似ていて分かりづらいのですが、住宅ローンの返済額を考える上で重要なポイントになりますので、元利均等返済と元金均等返済の特徴やメリットデメリット、返済額の差についてしっかりと知識を身に付けましょう。

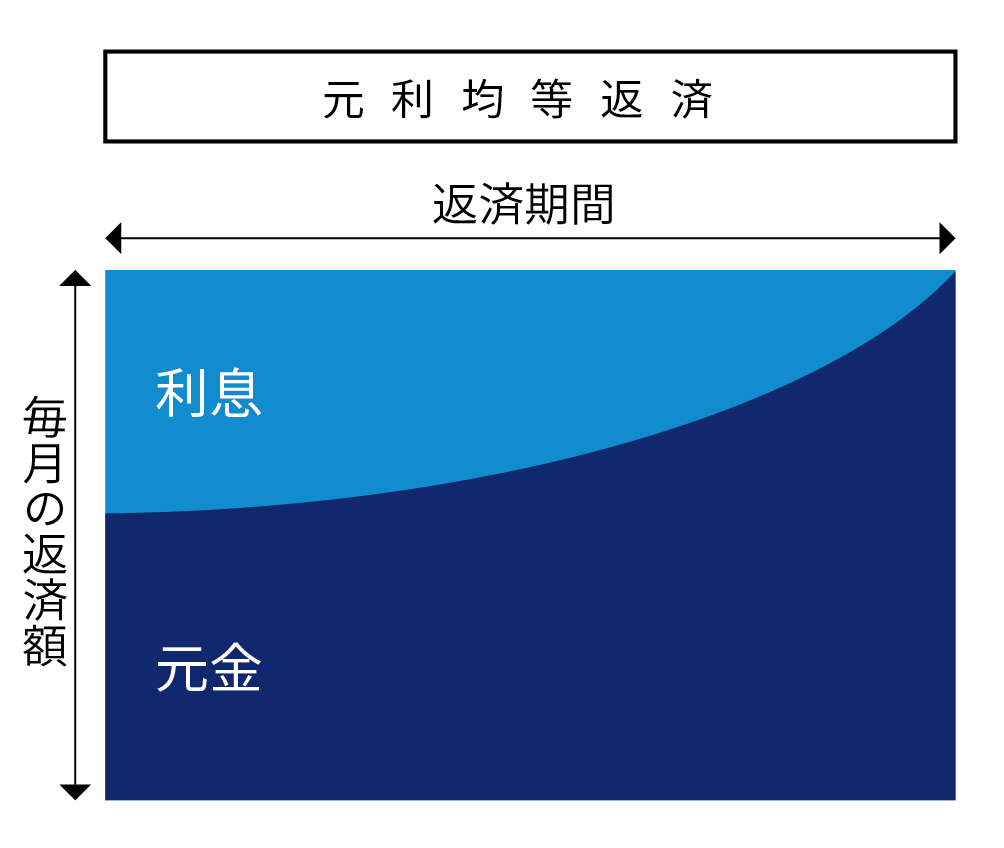

住宅ローン当初から完済まで、月々の返済額が変わらない返済方法です。

月々の元金と利息の返済合計額を均等に返済するため、返済当初は利息の割合が大きく、返済期間が短くなるにつれて元金部分の割合が大きくなります。

元金均等返済よりも元金が減少するペースが遅いので総返済額が増えてしまいますが、最後まで月々の返済額が変わらないので資金計画を立てやすいというメリットがあります。

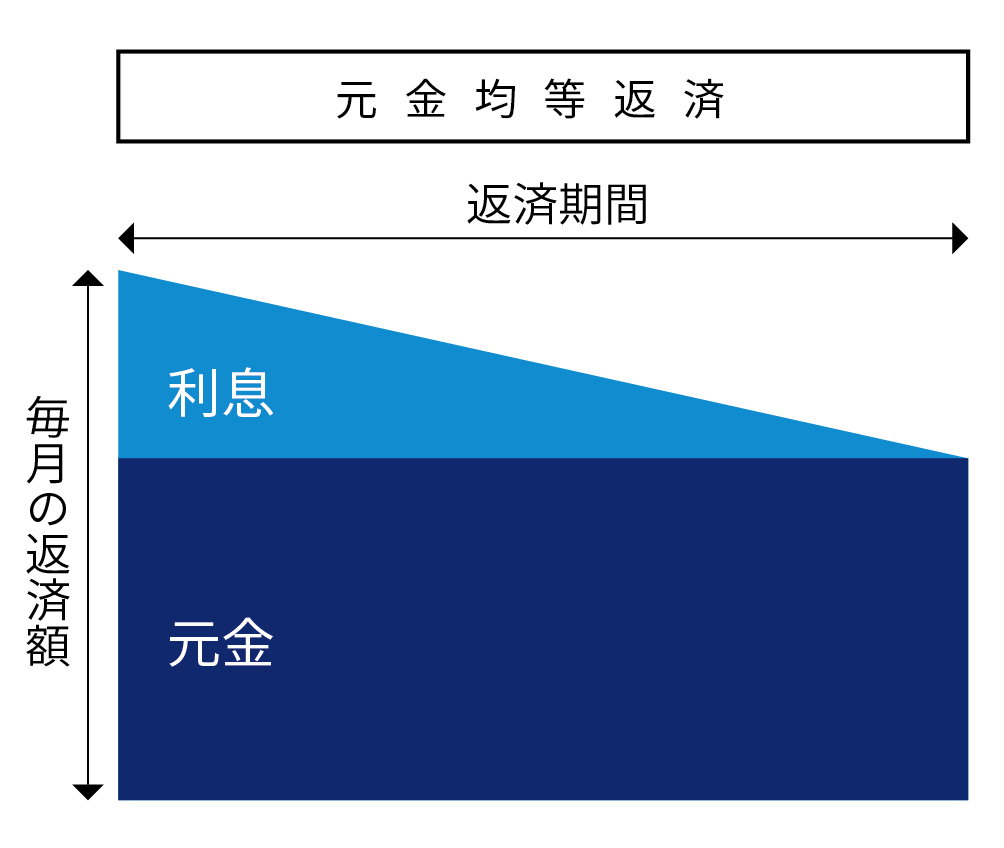

元金を返済期間で均等に割り、さらに残高に応じた利息を上乗せした金額を支払う返済方法です。月々の返済額は、住宅ローン残高に応じて利息額も減っていきます。

元金均等返済は、返済当初は月々の返済額が多く、返済期間が短くなるにつれて返済額が少なくなっていきます。

元利均等返済と比べて返済開始当初に支払う金額は多くなりますが、元金の減りが早いので総支払金額も少なくなるという特徴があります。

それぞれの特徴が分かったところで、メリットデメリットもみていきましょう。

…………………………………………………………………………………

元利均等返済のメリット

・毎月の返済額は変わらないので資産計画を立てやすい

・基本的には、どこの金融機関でも取り扱いをしている

元利均等返済のデメリット

・元金返済のペースが遅いため、総返済額は元金均等返済よりも多くなる

元利均等返済に向いている人

・毎月の返済額を一定にしたい人

・計画的に貯金をしたい人

…………………………………………………………………………………

元金均等返済のメリット

・元金の減り方が早く、総返済額が少なくなる

・毎月返済額が減っていくので後半の返済が楽になる

元金均等返済のデメリット

・返済当初の毎月返済額が多くなる

・取り扱っていない金融機関が多い

元金均等返済に向いている人

・総返済額を少なくしたい人

・借り入れ当初から家計に余裕がある人

…………………………………………………………………………………

元利均等返済と元金均等返済で、返済額はどのくらい違うのか、借入額3,000万円で試算してみましょう。

【共通条件】

借入額:3,000万円

金利:0.9%固定金利

返済期間:35年

元利均等返済の場合

| 毎月の返済額 | 元金 | 利息 | 総返済額 | |

|---|---|---|---|---|

| 1年目 | 83,294 | 60,840 | 22,454 | 29,897,366 |

| 2年目 | 83,294 | 61,390 | 21,904 | 29,144,716 |

| 3年目 | 83,294 | 61,945 | 21,349 | 28,404,435 |

| 4年目 | 83,294 | 62,505 | 20,789 | 27,657,464 |

| 5年目 | 83,294 | 63,069 | 20,225 | 26,903,745 |

| 6年目 | 83,294 | 63,639 | 19,655 | 26,143,213 |

| 7年目 | 83,294 | 61,214 | 19,080 | 25,375,810 |

| 8年目 | 83,294 | 64,795 | 18,499 | 24,601,469 |

| 9年目 | 83,294 | 65,380 | 17,914 | 23,820,131 |

| 10年目 | 83,294 | 65,971 | 17,323 | 23,031,732 |

| 総返済額 | 35,003,594円 | |||

元金均等返済の場合

| 毎月の返済額 | 元金 | 利息 | 総返済額 | |

|---|---|---|---|---|

| 1年目 | 93,874 | 71,428 | 42,472 | 29,928,572 |

| 2年目 | 93,231 | 71,428 | 21,803 | 29,000,008 |

| 3年目 | 92,588 | 71,428 | 21,160 | 28,142,872 |

| 4年目 | 91,945 | 71,428 | 20,517 | 27,285,736 |

| 5年目 | 91,303 | 71,428 | 19,875 | 26,428,600 |

| 6年目 | 90,660 | 71,428 | 19,232 | 25,571,464 |

| 7年目 | 90,017 | 71,428 | 18,589 | 24,714,328 |

| 8年目 | 89,374 | 71,428 | 17,946 | 23,857,192 |

| 9年目 | 88,731 | 71,428 | 17,303 | 23,000,056 |

| 10年目 | 88,088 | 71,428 | 16,660 | 22,142,920 |

| 総返済額 | 34,756,042円 | |||

上の表を見ると、元利均等返済は毎月の返済額はずっと同じだけれど、総返済額は減っていません。それに対して、元金均等返済は返済当初の返済額は多いですが、返済していくにつれ減っていきますね。総返済額も元利均等返済より減っています。

こうして比べてみると、「最初は返済額が多くてキツイかもしれないけれど、長い目で見ると元金均等返済の方が有利なのかな?」と思いますよね。

みんなどちらを選んでいるのでしょうか。次項で解説します。

元利均等返済と元金均等返済、それぞれの特徴を考えると、最終的に総返済額が少なくなる元金均等返済を選ぶ方が多いような気がしませんか。

しかし、実際は元利均等返済を選ぶ人が多く、金融機関によっては、元金均等返済は選択できないこともあります。

元利均等返済を選ぶ人が多い理由は、毎月の返済額が固定されているからです。固定金利であれば、返済当初から完済まで月々の返済額は変わりません。

特に子育て世代は、これから支出額が増えることが予想できるので、総合的なお得感よりも、月々の支出額を一定にして家計を管理したいと考える方が多いのでしょう。

もちろん、元金均等返済が不利というわけでもありません。支払い当初の返済額は多くなるという点はデメリットではありますが、利息減少効果が高い点は大きなメリットです。

主流なのは元利均等返済ですが、どちらがベストなのかは家計の状況によります。どちらが良いか検討してみてください。

最長50年の住宅ローンを取り扱っている金融機関もありますが、一般的には住宅ローンの返済期間は最長35年と考えて良いでしょう。ここでは、返済期間によって返済額がどれほど違うのか解説します。

住宅ローンの返済期間は長ければ長いほど、月々の返済額を抑えることができますが、利息の負担額は増えるので、結果的に総返済額は多くなります。

具体的に表で表すと以下のようになります。

| 返済期間 | 月々の返済額 | 総返済額 | 利息 |

|---|---|---|---|

| 35年 | 9万392円 | 約3,797万円 | 約797万円 |

| 30年 | 10万2,102円 | 約3,676万円 | 約676万円 |

| 25年 | 11万8,576円 | 約3,558万円 | 約558万円 |

| 20年 | 14万3,388円 | 約3,442万円 | 約442万円 |

| 15年 | 18万4,875円 | 約3,328万円 | 約328万円 |

| 10年 | 26万8,053円 | 約3,217万円 | 約217万円 |

※借入3,000万円・金利1.4%・全期間固定金利・元利均等・ボーナス払い無し

月々の返済額だけみると、やはり35年返済がいちばん安くなりますね。しかし、重要なのは総返済額です。

たとえば35年返済を10年短縮して25年返済にすると…

月々の返済額は28,184円の差ですが、総返済額は239万円も増えてしまいます。

「そうは言っても、月々の返済額が3万近く増えるのはきつい!」という方が多いかもしれません。そういった場合は、もちろん無理をして返済期間を短くしなくても大丈夫です。

何が言いたいのかというと、収入に余裕がある人が「月々の返済額を安く抑えたいから」長期で住宅ローンを組むのはもったいない、ということです。住宅予算や資金計画を立てる時、「無理なく返せる額」に設定することは絶対条件ですが、収入に余裕がある場合は住宅ローンの返済期間を「なんなく35年」で組まずに、利息や総返済額のことも考えてみてください。

自営業の方を除き、日本の企業にお勤めの会社員の方は、55歳頃から給料が2割前後減っていくといわれています。高齢化が進んで70歳定年の企業も増えていくかと思いますが、若い頃と同じ年収をキープするのは難しいでしょう。

また、高齢になれば健康面の不安出てきます。たとえ病気をしなくても、若い頃のようにバリバリ働く体力がない、という状態になるかもしれません。

60歳、70歳になった時、住宅ローンの支払いがまだ残っていたらあなたはどうしますか。どうしますかと聞かれても、返済していくしかないですよね。そうです、返していくしかないのです。しかも、老後資金も並行して貯めなければなりません。

住宅ローンは一般的には最長35年。長期化すればその分、月々の返済額は少なくなるので家計の負担は減ります。しかし、40歳で住宅ローンを35年で組んだ場合、完済時は75歳。65歳で定年したと仮定して、退職後の10年間、どうやって住宅ローンを返済していくのか、若いうちから考えておく必要があります。

住宅ローンを組む時は、40歳から65歳までの25年間を借入可能年数とし、「借入可能年数×年収の20%」が住宅ローンの上限額にしましょうこの上限額を超えない額の物件を購入すれば、定年退職後に住宅ローンの返済で苦しむ事態は回避できます。

ちなみに、定年退職を迎える年齢に完済のタイミングが来るように設定し、退職金で一括返済する予定の方も多いかもしれません。悪くはない方法なのですが、以下のリスクがあります。

・退職金が予定より少なかったため、返済に充てられなかった

・退職金を全額返済に使い切ってしまい、老後資金がなくなってしまった

コロナ禍の今、倒産した会社や解雇された方は増加しています。今後、日本の景気がどう変化していくのかは分かりません。退職金で一括返済するご予定なら、上で挙げたリスクも覚悟しておいた方が賢明かもしれません。

家計に余裕があるのなら早めに繰り上げ返済をするのが理想ではありますが、繰り上げ返済を優先させすぎて貯金やボーナスを使い切るようなことは絶対にやめましょう。

万が一の時(まとまった資金が必要になった時)に困りますし、手元の資金がなくなって住宅ローンの返済が苦しくなったら本末転倒です。家計に余裕がある時に無理のない範囲で行いましょう。

また、繰り上げ返済をするタイミングとして、住宅ローン控除のことも考えておく必要があります。住宅ローンの残高によっては年末よりも年明けに繰り上げ返済をする方がお得なケースもあるので、冬のボーナス後は要注意。実行するタイミングをしっかり見極めてくださいね。

金利だけ勉強してもダメ!自分に合った返済方法と返済期間を見つけましょう!

今回は住宅ローンの返済方法について解説しましたが、いかがでしたでしょうか。「まだ分からないことがある!」という方は、ぜひミツバハウジングまでご相談ください。住宅ローンの基礎知識や、あなたにピッタリの資金計画、住宅予算を算出いたします。とりあえず相談だけでも…という方も大歓迎です!しつこい営業はいたしません。お気軽にお問い合わせください。

定休日:毎週 火・水曜日、年末年始 など

定休日

毎週 火・水曜日、

年末年始 など

Copyright © 2021 MITSUBA HOUSING All right reserved.